Întrebări de interviuri de cercetare de capital

Dacă sunteți chemat pentru o interviuri de cercetare de capital, puteți primi orice întrebare de oriunde. Nu trebuie să luați acest lucru cu ușurință, deoarece acest lucru vă poate schimba cariera în domeniul financiar. Întrebările de interviu Equity Research sunt un amestec de întrebări tehnice și complicate. Deci, trebuie să aveți cunoștințe aprofundate în analiza financiară, evaluare, modelare financiară, piața de valori, evenimente curente și întrebări legate de intervievarea stresului.

Haideți să aflăm mai jos primele 20 de întrebări de interviuri Equity Research care sunt puse în mod repetat pentru pozițiile analiștilor de cercetare de capital.

Aceasta este o întrebare simplă de interviu conceptual de cercetare a echității și trebuie mai întâi să menționați definiția valorii întreprinderii și a valorii capitalului propriu și apoi să spuneți diferențele dintre ele.

Valoarea întreprinderii poate fi exprimată după cum urmează -

- Valoarea întreprinderii = valoarea de piață a acțiunilor comune + valoarea de piață a acțiunilor preferate + valoarea de piață a datoriilor + dobânda minoritară - numerar și investiții.

Întrucât, formula valorii capitalului propriu poate fi exprimată după cum urmează -

- Valoarea capitalurilor proprii = Capitalizare de piață + Opțiuni pe acțiuni + Valoarea capitalurilor proprii emise din titluri convertibile - Venituri din conversia titlurilor convertibile.

Diferența de bază între valoarea întreprinderii și valoarea capitalului propriu este valoarea întreprinderii ajută investitorii să obțină o imagine completă a afacerilor financiare curente ale unei companii; întrucât, valoarea capitalurilor proprii îi ajută să formeze deciziile viitoare.

Întrebarea nr. 2- Care sunt cele mai frecvente rapoarte utilizate pentru a analiza o companie?Poate fi clasificat drept cea mai comună întrebare de interviu de cercetare de capital. Iată lista rapoartelor comune pentru analiza financiară care pot fi împărțite în 7 părți -

# 1 - Analiza raportului de solvabilitate

- Raportul curent

- Raport rapid

- Raportul numerarului

# 2 - Raporturi de cifră de afaceri

- Cifra de afaceri a creanțelor

- Zile Creante

- Cifra de afaceri de inventar

- Zilele de inventar

- Cifra de afaceri a datoriilor

- Zile de plătit

- Ciclul de conversie a numerarului

# 3 - Analiza raportului de eficiență operațională

- Raportul Cifrei de afaceri

- Cifra de afaceri netă a activelor fixe

- Cifra de afaceri a capitalurilor proprii

# 4 - Analiza raportului de rentabilitate operațională

- Marja de profit brut

- Marja de profit din exploatare

- Marja netă

- Rentabilitatea activelor totale

- Rentabilitatea capitalului propriu

- Dupont ROE

# 5 - Risc de afaceri

- Pârghie de funcționare

- Levier financiar

- Pârghie totală

# 6 - Risc financiar

- Rata de indatorare

- Raportul datoriei la capitalul propriu

- Raportul de acoperire a dobânzii

- Raportul acoperirii serviciului datoriei

# 7 - Riscul de lichiditate externă

- Formula Bid-Ask Spread

- Aceasta este din nou una dintre cele mai frecvente întrebări de interviu de cercetare de capital. Modelarea financiară nu este altceva decât proiectarea financiară a companiei este o manieră foarte organizată. Întrucât companiile pe care le evaluați furnizează doar situațiile financiare istorice, acest model financiar îl ajută pe analistul de capital să înțeleagă fundamentele companiei - rapoarte, datorii, câștiguri pe acțiune și alți parametri importanți de evaluare.

- În modelarea financiară, prognozați bilanțul, fluxurile de numerar și declarația de profit și pierdere a companiei pentru anii următori.

- Puteți consulta exemple precum Modelul financiar IPO Box și Modelul financiar Alibaba pentru a înțelege mai multe despre modelarea financiară.

Dacă sunteți nou în modelul de evaluare, vă rugăm să urmați acest curs gratuit de modelare financiară

- Modelarea financiară începe cu completarea situațiilor financiare istorice ale companiei într-un format standard.

- Ulterior, proiectăm aceste trei declarații folosind o tehnică de modelare financiară pas cu pas.

- Cele trei declarații sunt susținute de alte programe, cum ar fi programul datoriilor și dobânzilor, instalațiilor și utilajelor și programului de amortizare, fondului de rulment, capitalului propriu al acționarilor, programelor necorporale și de amortizare etc.

- Odată ce prognoza este realizată, treceți la evaluările firmei folosind abordarea DCF,

- Aici vi se cere să calculați Fluxul de numerar gratuit către firmă sau Fluxul de numerar liber către capitalul propriu și să găsiți valoarea actualizată a acestor fluxuri de numerar pentru a găsi evaluarea justă a stocului.

Aceasta este o întrebare clasică de interviu de cercetare de capital. Fluxul de numerar liber către firmă este excesul de numerar generat după luarea în considerare a cerințelor de fond de rulment, precum și a costului asociat cu întreținerea și reînnoirea activelor fixe. Fluxul de numerar gratuit către firmă se îndreaptă către deținătorii de datorii și deținătorii de capitaluri proprii.

Flux de numerar gratuit către firmă sau calcul FCFF = EBIT x (1 rată de impozitare) + Cheltuieli fără numerar + Modificări ale capitalului circulant - Cheltuieli de capital

Puteți afla mai multe despre FCFF aici

Întrebarea nr. 6 - Ce este fluxul de numerar gratuit în capitalul propriu?Deși această întrebare este adresată frecvent în interviurile de evaluare, totuși, aceasta poate fi o întrebare așteptată pentru interviul de cercetare de capital. FCFE măsoară cât de "numerar" poate restitui o firmă acționarilor săi și se calculează după ce se ocupă de impozite, cheltuieli de capital și fluxurile de numerar ale datoriilor.

Modelul FCFE are anumite limitări. De exemplu, este util numai în cazurile în care efectul de levier al companiei nu este volatil și nu poate fi aplicat companiilor cu efect de levier în schimbare.

Formula FCFE = Venit net + Amortizare și amortizare + Modificări în WC + Capex + Împrumuturi nete

Puteți afla mai multe despre FCFE aici.

Întrebarea nr. 7 - Ce câștigă sezonul? Cum l-ați defini?Apare pentru un interviu de cercetare de capital? - Asigurați-vă că cunoașteți această întrebare de interviu de cercetare de capital.

sursa: Bloomberg.com

În industria noastră, companiile vor anunța o dată specifică când își vor declara rezultatele trimestriale sau anuale. Aceste companii vor oferi, de asemenea, un număr de apelare prin intermediul căruia putem discuta rezultatele.

- Cu o săptămână înainte de acea dată specifică, sarcina este de a actualiza o foaie de calcul care să reflecte estimările și analizele cheie ale analistului, cum ar fi EBITDA, EPS, Free Cash Flow etc.

- În ziua declarației, sarcina este de a imprima comunicatul de presă și de a rezuma rapid punctele cheie.

Puteți consulta acest articol pentru a afla mai multe despre câștigarea sezonului

Întrebarea nr. 8 - Cum faceți analiza sensibilității în cercetarea capitalurilor proprii?Una dintre întrebările de interviu de cercetare de echitate tehnică.

- Analiza sensibilității folosind excel este una dintre cele mai importante sarcini după ce ați calculat valoarea justă a stocului.

- În general, folosim ipotezele de bază ale ratelor de creștere, WACC și alte intrări, care au ca rezultat evaluarea de bază a firmei.

- Cu toate acestea, pentru a oferi clienților o mai bună înțelegere a ipotezelor și a impactului acesteia asupra evaluărilor, trebuie să pregătiți un tabel de senstivitate.

- Tabelul Senstivitate este pregătit folosind TABELE DE DATE în Excel.

- Analiza sensibilității se face în mod popular pentru a măsura efectul modificărilor WACC și ale ratei de creștere a companiei asupra prețului acțiunilor.

- După cum vedem de mai sus, în ipoteza de bază a ratei de creștere la 3% și a WACC de 9%, valoarea întreprinderii Alibaba este de 191 miliarde USD

- Cu toate acestea, atunci când putem presupunerile noastre de a spune o rată de creștere de 5% și WACC ca 8%, obținem o evaluare de 350 miliarde de dolari!

Aceasta este o întrebare de interviuri de cercetare de echitate netecnică. Pentru a ne asigura că nu există niciun conflict de interese, se creează „lista restricționată”.

Când echipa de investiții bancare lucrează la încheierea unei tranzacții pe care echipa noastră a acoperit-o, nu avem voie să împărtășim niciun raport clienților și nu vom putea împărtăși nici o estimare. Echipa noastră va fi, de asemenea, restricționată să trimită clienților orice modele și rapoarte de cercetare. De asemenea, nu vom putea să comentăm meritele sau dezavantajele tranzacției.

Întrebarea # 10 - Care sunt cei mai comuni multipli folosiți în evaluare?Așteptați-vă la această întrebare de interviu de cercetare de capital. Există puțini multipli comuni care sunt folosiți frecvent în evaluare -

- EV / Vânzări

- EV / EBITDA

- EV / EBIT

- Raport PE

- Raport PEG

- Prețul la fluxul de numerar

- Raportul P / BV

- EV / Active

WACC este denumit în mod obișnuit Costul capitalului firmei. Costul pentru companie pentru împrumutarea capitalului este dictat de sursele externe de pe piață și nu de conducerea companiei. Componentele sale sunt datorii, capitaluri proprii și capitaluri proprii preferate.

Formula WACC = (Wd * Kd * (1-taxă)) + (We * Ke) + (Wps * Kps).

Unde,

- Wd = Ponderea datoriei

- Kd = Costul datoriei

- impozit - Rata impozitului

- Noi = Ponderea capitalului propriu

- Ke = Costul capitalului propriu

- Wps = Ponderea acțiunilor preferate

- Kps = Costul acțiunilor preferate

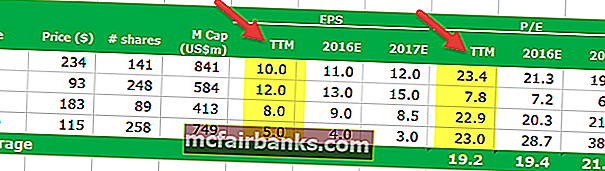

Raportul PE final este calculat utilizând câștigurile pe acțiune din trecut, cu toate acestea, raportul PE forward se calculează folosind câștigurile prognozate pe acțiune. Vă rugăm să consultați mai jos un exemplu de raportare PE în comparație cu raportul PE înainte.

- Formula raportului de câștig al prețului final = 234 USD / 10 USD = 23,4 USD

- Formula raportului de câștig a prețului înainte = 234 USD / 11 USD = 21,3 USD

Pentru mai multe detalii, aruncați o privire la Trailing PE vs Forward PE

Întrebarea nr. 13 - Valoarea terminalului poate fi negativă?Aceasta este o întrebare dificilă pentru un interviu de cercetare de capital. Vă rugăm să rețineți că se poate întâmpla, dar numai în teorie. Vă rugăm să consultați formula de mai jos pentru valoarea terminalului

Dacă dintr-un anumit motiv, WACC este mai mic decât rata de creștere, atunci valoarea terminală poate fi negativă. Companiile cu creștere ridicată pot obține valori terminale negative numai din cauza utilizării greșite a acestei formule. Vă rugăm să rețineți că nicio companie nu poate crește într-un ritm ridicat pentru o perioadă infinită de timp. Rata de creștere utilizată aici este la o rată de creștere constantă pe care compania o poate genera pe o perioadă lungă de timp. Pentru mai multe detalii, vă rugăm să aruncați o privire la acest Ghid detaliat pentru valoarea terminalului

Întrebarea nr. 14 - Dacă ați fi un administrator de portofoliu, cu 10 milioane de dolari de investit, cum ați face acest lucru?Această întrebare de interviu de cercetare de capital este pusă repetitiv.

Modul ideal de a răspunde la această întrebare este de a alege câteva stocuri bune cu capac mare, stoc cu capacitate medie, și capitalizare mică, etc.) și aruncați intervievatorul cam la fel. I-ai spune intervievatorului că vei investi 10 milioane de dolari în aceste acțiuni. Trebuie să știți despre principalii directori de management, puține valori de evaluare (multipli PE, EV / EBITDA etc.) și puține statistici operaționale ale acestor stocuri, astfel încât să puteți utiliza informațiile pentru a vă susține argumentul.

Tipuri similare de întrebări în care ați da răspunsuri similare sunt -

- Ce face o companie atractivă pentru tine?

- Pune-mi un stoc etc.

Motivul de bază pentru care PE al companiei de înaltă tehnologie este mai mare este poate faptul că compania de înaltă tehnologie are așteptări de creștere mai mari.

- De ce este relevant? Deoarece rata de creștere așteptată este de fapt un multiplicator PE -

- [{(1 - g) / ROE} / (r - g)]

- Aici, g = rata de creștere; ROE = Rentabilitatea capitalului propriu & r = costul capitalului propriu.

Pentru companiile cu creștere ridicată, trebuie să utilizați PEG Ratio în loc de PE Ratio

Întrebarea nr. 16 - Ce este BETA?Aceasta se numără printre primele 5 cele mai așteptate întrebări de interviu de cercetare de capital. Beta este o măsură istorică care reprezintă o tendință de rentabilitate a unei acțiuni în comparație cu schimbarea pieței. Beta este de obicei calculată utilizând analiza de regresie.

Un beta de 1 ar reprezenta faptul că acțiunile unei companii ar fi la fel de proporționale cu schimbările de pe piață. Un beta de 0,5 înseamnă că stocul este mai puțin volatil decât piața. Și o versiune beta de 1,5 înseamnă că stocul este mai volatil decât piața. Beta este o măsură utilă, dar este una istorică. Deci, versiunea beta nu poate prezice cu precizie ce va rezerva viitorul. De aceea, investitorii găsesc adesea rezultate imprevizibile folosind beta ca măsură.

Să ne uităm acum la Starbucks Beta Trends din ultimii ani. Beta Starbucks a scăzut în ultimii cinci ani. Aceasta înseamnă că acțiunile Starbucks sunt mai puțin volatile în comparație cu piața de valori. Observăm că Beta de Starbucks este la 0,805x

O altă întrebare dificilă de interviu de cercetare de capital. EBITDA reprezintă câștiguri înainte de dobândă, impozite, amortizare și amortizare. Iar EBIT reprezintă Câștigurile înainte de dobânzi și impozite. Multe companii utilizează multiplii EBITDA în situațiile lor financiare. Problema cu EBITDA este că nu ia în considerare deprecierea și amortizarea, deoarece acestea sunt „cheltuieli fără numerar”. Chiar dacă EBITDA este folosit pentru a înțelege cât poate câștiga o companie; totuși nu ține cont de costul datoriilor și de efectele sale fiscale.

Din motivele de mai sus, chiar și lui Warren Buffett nu-i plac multiplele EBITDA și niciodată nu îi plac companiile care îl folosesc. Potrivit acestuia, EBITDA poate fi utilizat acolo unde nu este nevoie să cheltuiți pe „cheltuieli de capital”; dar se întâmplă rar. Deci, fiecare companie ar trebui să utilizeze EBIT, nu EBITDA. El oferă, de asemenea, exemple de Microsoft, Wal-Mart și GE care nu utilizează niciodată EBITDA.

Întrebarea # 18 - Care sunt punctele slabe ale evaluării PE?La această întrebare de interviu de cercetare de capital ar trebui să fie foarte simplu de răspuns. Există puține puncte slabe ale evaluării PE chiar dacă PE reprezintă un raport important pentru investitori.

- În primul rând, raportul PE este prea simplist. Luați doar prețul actual al acțiunii și apoi împărțiți-l la câștigurile recente ale companiei. Dar ține cont de alte lucruri? Nu.

- În al doilea rând, PE are nevoie de context pentru a fi relevant. Dacă te uiți doar la raportul PE, nu are sens.

- În al treilea rând, PE nu ia în considerare creșterea / nici o creștere. Mulți investitori țin întotdeauna cont de creștere.

- În al patrulea rând, P (prețul acțiunii) nu ia în considerare datoria. Deoarece prețul de piață al acțiunilor nu este o măsurătoare excelentă a valorii pieței, datoria este parte integrantă a acesteia.

Această întrebare de interviu de cercetare a echității se bazează pur pe economie. Trebuie să vă gândiți și apoi să răspundeți la întrebare.

În primul rând, să examinăm prima opțiune.

- În prima opțiune, prețul fiecărui produs crește cu 10%. Deoarece prețul este inelastic, ar exista o modificare slabă a cantității cerute chiar dacă prețul fiecărui produs crește. Deci, asta înseamnă că ar genera mai multe venituri și profituri mai bune.

- A doua opțiune este creșterea volumului cu 10% prin introducerea unui nou produs. În acest caz, introducerea unui produs nou necesită costuri generale și costuri de producție mai mari. Și nimeni nu știe cum ar merge acest nou produs. Deci, chiar dacă volumul va crește, ar exista două dezavantaje - unul, ar exista incertitudine cu privire la vânzările noului produs și două, costul de producție ar crește.

După examinarea acestor două opțiuni, se pare că prima opțiune ar fi mai profitabilă pentru dvs., în calitate de proprietar de franciză al KFC.

Întrebarea # 20 - Cum ați analiza o companie chimică (companie chimică - CE?)?Chiar dacă nu știți nimic despre această întrebare de interviu de cercetare de capital, este de bun simț că companiile chimice își cheltuiesc o mare parte din bani în cercetare și dezvoltare. Deci, dacă se poate analiza raportul D / E (Datorie / Capitaluri proprii), atunci ar fi mai ușor pentru analist să înțeleagă cât de bine își utilizează compania chimică capitalul. Un raport D / E mai mic indică întotdeauna că compania chimică are o sănătate financiară puternică. Împreună cu D / E, putem arunca o privire și asupra marjei profitului net și a raportului P / E.